RECESSIONE

Il Libro dell'Anno 2009

Recessione

«Competition has been shown to be useful up to a certain point and no further, but cooperation, which is the thing we must strive for today, begins where competition leaves off» (Franklin Delano Roosevelt)

La recessione globale

di Giacomo Vaciago

2 aprile

I capi di Stato e di governo del G20 – i 19 paesi più industrializzati più l’Unione Europea – si incontrano a Londra per cercare una strada comune contro la recessione globale. Il documento finale prevede l’immissione di 850 miliardi di dollari nel circuito dell’economia mondiale, destinandoli al Fondo monetario internazionale e alla Banca Mondiale per aiutare i paesi in difficoltà e sostenere gli scambi commerciali.

Il 2008 è stato l’anno della prima crisi finanziaria globale. Il 2009 l’anno della prima recessione globale. Di nessuna delle due abbiamo passata esperienza perché da Adamo ed Eva in poi è la prima volta che l’economia è davvero globale, cioè 6 miliardi di persone ripartite in 200 paesi sono tra loro interdipendenti e perciò reagiscono in modo simile a shock comuni, amplificandone così le conseguenze. A dire il vero, di crisi finanziarie e di recessioni ne abbiamo conosciute tante, ma questa volta abbiamo la sensazione, non infondata, di essere di fronte a qualcosa di diverso e che proprio per ciò richiederebbe non solo un’analisi ma anche rimedi che non si limitino a replicare quanto fatto in passato.

Ma andiamo con ordine, e presentiamo anzitutto l’oggetto da conoscere: la recessione. Dopo averne esaminato cause ed effetti, cercheremo anche di presentarne i principali rimedi, sempre che si accetti il criterio di considerare la recessione alla stregua di una malattia dovuta a un qualche precedente eccesso: possiamo limitarci ad aspettare che si curi da sola, se siamo sicuri che sarà breve e senza gravi conseguenze. Ma quando la recessione presenta costi rilevanti e/o conseguenze negative persistenti, andrebbe curata appena possibile e con medicine efficaci. Non stupisce che gli economisti abbiano molto discusso di queste alternative e vi siano teorie contrapposte in proposito. A un estremo, chi ritiene recessioni e crisi caratteristiche strutturali del capitalismo, che dovrebbe essere corretto in quanto tale. All’estremo opposto, le teorie che se accolte e/o accompagnate dalle necessarie riforme produrrebbero un capitalismo normalmente stabile, dove possono anche esservi recessioni che però si curano da sé. Un capitalismo ben ‘temperato’ non dovrebbe avere il problema della recessione, perché si potrebbero prevedere politiche che ne evitino le conseguenze più gravi. È dunque tra questi due estremi che si collocano le recessioni che abbiamo conosciuto: un periodo di tempo, non inferiore ai sei mesi, durante il quale l’attività economica si riduce, il livello del reddito reale scende, cala l’occupazione e aumenta la disoccupazione. È una fase del ciclo economico che termina con la successiva ripresa, cui segue un periodo più o meno lungo di tempo durante il quale vi è espansione economica; fino alla successiva recessione.

Cause e costi

Di solito, la recessione segue a precedenti squilibri macroeconomici – inflazione e/o deficit della bilancia dei pagamenti – cui si è risposto con politiche economiche restrittive. La più frequente causa di recessione è dunque una precedente condizione di ‘eccesso di domanda’ che provoca un aumento del livello generale dei prezzi (inflazione) e un aumento delle importazioni superiore a quello delle esportazioni (deficit della bilancia dei pagamenti). Per correggere ciò, si attua una politica economica restrittiva con aumenti dei tassi di interesse, riduzioni di spesa pubblica e/o aumenti delle tasse. Ne risulta ridotto il reddito disponibile delle famiglie e meno conveniente il loro consumo, mentre è anche direttamente/indirettamente scoraggiato l’investimento delle imprese. Possiamo dire che in questi casi la recessione, come in seguito a una medicina, è parte della cura. Una volta corretto l’eccesso di spesa, ridotta l’inflazione e riequilibrata la bilancia dei pagamenti, la politica economica torna espansiva e l’economia è pronta alla ripresa. Qualora gli squilibri non fossero gravi, anche la perdita di prodotto e di occupazione che occorre a porvi rimedio non sarà grave e la recessione sarà quindi superata rapidamente. Gran parte delle recessioni degli ultimi cinquant’anni ha avuto questa natura e la successiva ripresa – che non è mai mancata – è dipesa dal venir meno delle politiche economiche restrittive che si erano in precedenza rese necessarie. Evitare gli eccessi dell’espansione è quindi già un modo con cui si evita una successiva recessione. L’ambizione delle ‘politiche ottime di stabilizzazione’ era proprio questa: mantenere l’economia sempre in crescita evitando sia l’espansione eccessiva sia la successiva recessione, cioè tenendo l’economia il più possibile vicina al suo sentiero di crescita potenziale. Qualcosa che è complicato, fino a essere proprio impossibile, in presenza di shock esogeni oppure se l’economia è per sua natura molto instabile.

Quest’ultimo aspetto può essere meglio chiarito distinguendo tra le cause della recessione quelle endogene da quelle esogene, come nel caso di uno shock negativo (di domanda o di offerta, a seconda di quale delle due si riduca, per esempio per un calo di esportazioni o un aumento del prezzo del petrolio). Nel primo caso, quello di fattori endogeni, la recessione può risultare dall’interagire di effetti del tipo moltiplicatore e del tipo acceleratore. Per ‘moltiplicatore’ si intende l’aumento del reddito che segue a un aumento della domanda di beni: se si consuma o si investe di più, c’è più spesa e quindi maggior produzione; più reddito va alle famiglie che ulteriormente aumentano i loro consumi e così via. L’aumento del reddito è un multiplo dell’iniziale maggior domanda di beni. Per ‘acceleratore’ si intende invece l’incremento degli investimenti, volti a far crescere la capacità produttiva, che si rende necessario quando la domanda aumenta e quindi conviene aumentare anche l’offerta potenziale. Questi due meccanismi – il moltiplicatore e l’acceleratore – interagiscono nel corso dell’espansione economica e possono determinarne fluttuazioni perché gli investimenti sono allo stesso tempo una componente della domanda di beni, ma anche (una volta che l’ampliamento della capacità produttiva è completato) un contributo alla maggior offerta. Può manifestarsi una recessione anche solo perché l’economia è molto instabile. Vi sono fasi di crescita intensa, corrette da successive – di solito non gravi – recessioni: se si è investito troppo, poi c’è un forte calo degli investimenti che riduce la domanda e quindi il reddito. Questo andamento ciclico era in passato ulteriormente mosso dagli investimenti in scorte, cioè dalla dimensione del ‘magazzino’ che accompagna la produzione. Al crescere della produzione servono anche più scorte (di materie prime, di prodotti intermedi e di prodotti finiti). Ma c’è anche un aumento indesiderato di scorte (che dovrà poi essere corretto con una ulteriore riduzione della produzione) quando si verifica invece un imprevisto calo della domanda di beni. Il ciclo delle scorte è tipicamente di breve durata e si sovrappone con qualche ritardo a quello originato dall’instabilità degli investimenti fissi. La fluttuazione delle scorte è meno importante di una volta perché l’organizzazione delle aziende ha fatto molti progressi nella gestione del ‘magazzino’, riuscendo a renderne minima la dimensione.

Se queste sono le principali cause delle recessioni, è chiaro perché i loro effetti negativi, cioè il calo di reddito e di occupazione che ne risulta, non siano di solito gravi. Soprattutto se l’economia è caratterizzata da buoni ammortizzatori: i nuovi disoccupati ricevono comunque un’indennità, che consente loro un livello dignitoso di consumi; inoltre, quando il reddito si riduce cala anche la pressione fiscale e quindi il reddito disponibile è protetto grazie alla progressività del sistema fiscale. Ciò equivale ad assumere che le fluttuazioni cicliche siano stabilizzate dall’operare di vari meccanismi di protezione sociale e quindi in modo automatico la riduzione della spesa privata sia compensata da un maggior deficit del settore pubblico. I costi della recessione saranno invece più pesanti se questi ammortizzatori sociali non esistono o sono molto ridotti, perché per esempio si applicano solo (come succede in Italia) a una parte dei lavoratori. In tal caso, non solo la recessione può risultare più grave, ma i suoi effetti non si limitano soltanto a quelli macroeconomici finora considerati.

Diventano rilevanti (anche da un punto di vista politico) aspetti di equità, relativi alla distribuzione del reddito e della ricchezza: alcuni sono colpiti molto più di altri, e quindi il dato medio non basta più a capire le conseguenze di una recessione. Un calo del reddito nazionale del 2% per un anno può essere sopportabile per tanti. È invece ben diversa la situazione se quella diminuzione del 2% è in realtà la media tra zero (per tanti) e -100% (per alcuni). I casi peggiori si hanno, ovviamente, quando la ripresa (e la successiva espansione) beneficia soprattutto alcuni, mentre la recessione riguarda soprattutto altri! In questi casi, è difficile limitarsi ai soli aspetti macroeconomici e ragionare in termini di fisiologica instabilità ciclica: la recessione è anche un problema sociale da curare come tale.

Il ruolo delle aspettative

L’analisi macroeconomica – dopo la rivoluzione keynesiana, cioè a partire dalla Teoria generale dell’occupazione, dell’interesse e della moneta di John Maynard Keynes (1936) – è in gran parte fondata su variabili riferite alle aspettative degli operatori economici. Dalla ‘propensione’ al consumo alla ‘preferenza’ per la liquidità, è chiaro che sia le scelte in conto reddito (spendere o risparmiare) sia quelle riferite al patrimonio (investire la propria ricchezza in forme liquide o in titoli più o meno rischiosi) dipendono dallo stato delle aspettative, cioè dalla maggiore o minore fiducia con cui si guarda al futuro. Un’ondata di pessimismo può causare una recessione, se porta famiglie/imprese a ridurre/rinviare la spesa, come può aggravare una recessione già iniziata o impedire la successiva ripresa. Il contrario avviene con uno stato delle aspettative molto favorevole.

È per questo motivo che la prima regola della politica che voglia stabilizzare l’economia evitando gravi recessioni e favorendo la ripresa appena possibile è quella di gestire in modo corretto le aspettative degli operatori. Il passaggio dall’euforia al panico è tipico delle recessioni più gravi, nelle quali il previsto cattivo andamento dell’economia produce quel pessimismo che ulteriormente aggrava la situazione. Gli effetti moltiplicativi del tipo: minor spesa - minor occupazione - minor reddito - minor spesa non si arrestano facilmente se non interviene una correzione dall’esterno, tipicamente da parte del governo, il cui dovere è dunque quello di fare quanto serve perché vi sia un migliore stato delle aspettative. Non c’è un’unica ricetta a tale scopo, perché il rimedio dipenderà dalle cause e dalle caratteristiche della recessione stessa. Potrà rendersi necessaria una politica monetaria espansiva (più liquidità e minori tassi di interesse) oppure una maggiore spesa pubblica o ancora minori tasse, o una qualche combinazione di tutti questi interventi. Ciò che davvero conta è che la politica sia credibile e tempestiva ed efficace già nel suo annuncio, affinché lo stato delle aspettative possa migliorare e vi siano così le premesse della successiva ripresa. Fin tanto che ciò non si verifica, la velocità di caduta dell’attività economica non rallenta e resta la previsione che ‘il peggio deve ancora venire’. Solo quando prevale il giudizio che ‘il peggio è passato’, si può dire che il minimo è stato superato e vi sono le premesse della successiva ripresa.

Quando la recessione si aggrava

Se la recessione è una più o meno normale fase del ciclo economico, diversa è la situazione quando essa si aggrava e diventa qualcosa di peggio perché permanente. Parliamo allora di stagnazione e nei casi più gravi di depressione, per intendere una situazione in cui la ripresa non arriva mai e quindi il reddito non torna a crescere ma resta ai livelli minori cui è sceso e quindi anche l’occupazione non aumenta più e la disoccupazione resta elevata o continua ad aumentare.

La stagflazione di cui si parlava trent’anni fa aveva assieme le due caratteristiche negative – stagnazione economica e inflazione elevata – che di solito sono alternative. Più che di recessione, avremmo dovuto parlare in quel caso di mancata crescita: il livello del reddito reale era più o meno stazionario e la disoccupazione aumentava solo per la componente dovuta alla crescita demografica. La depressione è ovviamente più grave della stagnazione, sia per il permanere di un più alto livello di disoccupazione, sia perché risultano non più attivi tutti i fattori che producono crescita economica: l’accumulazione di nuovo capitale produttivo e l’innovazione tecnologica. Senza progresso tecnico, la qualità dei beni prodotti non migliora né cresce la produttività dei fattori produttivi: si interrompe la stagione della crescita economica e sociale iniziata due secoli fa con la rivoluzione industriale.

Un’ulteriore causa di recessione grave – che pure si osserva raramente, e di solito solo in condizioni di depressione – si ha in presenza di deflazione, cioè di riduzione, corrente e attesa, del livello dei prezzi. In sé, una riduzione dei prezzi non è caratteristica negativa di un sistema economico. In effetti, in passato la riduzione dei prezzi (e ancora oggi nel caso dei beni per i quali sono maggiori l’innovazione e i guadagni di produttività) è stato un modo con cui i consumatori venivano fatti beneficiare dei vantaggi del progresso tecnico. Il problema è diverso, e grave, in condizioni di una riduzione attesa del livello dei prezzi, poiché in tal caso avremo la convenienza a rinviare la spesa per beneficiare di prezzi minori: nella misura in cui alla recessione si accompagna la deflazione, il calo della domanda che ne risulta aggrava la recessione stessa e può portare a condizioni di depressione.

È per questo motivo che, negli ultimi anni, le principali banche centrali si sono dette preoccupate di un’inflazione pericolosamente vicina allo zero: c’era un rischio concreto di deflazione, cioè dell’avvitarsi della recessione verso livelli di reddito via via minori e con una politica monetaria sempre meno efficace. Se il livello dei prezzi è previsto in riduzione e i tassi di interesse nominali non possono diventare negativi, è chiaro che i tassi di interesse reali (cioè depurati della attesa variazione dei prezzi) salgono sempre di più, concorrendo ad aggravare la recessione. È qualcosa che abbiamo visto negli anni 1930, e il ricordo di quella crisi ci tormenta ancora!

I possibili rimedi

Nei casi in cui la recessione è sicuramente breve e modesta, il rimedio migliore è probabilmente quello di aspettare la successiva ripresa, avendo messo nel sistema abbastanza ammortizzatori per ridurre i costi sociali della disoccupazione. Saranno questi meccanismi di protezione (pensiamo alla nostra Cassa integrazione guadagni, che eroga salari e stipendi ai lavoratori temporaneamente non occupati) ad agire anche da stabilizzatori automatici nei confronti del ciclo economico, perché evitano che la iniziale minor domanda di beni si aggravi all’aumentare della disoccupazione. Diversa è invece la situazione quando la recessione è prevista grave e/o persistente, e magari vi sono rischi che le prospettive di crescita dell’economia (il suo ‘potenziale’) siano danneggiate in modo più o meno grave. In tutti questi casi, sarà bene che il governo faccia tempestivo ricorso a uno o più strumenti di intervento per correggere le tendenze negative previste. La selezione degli strumenti dipende dalle cause e dalle caratteristiche della recessione. Ricordando che ciò che occorre quando vi è un calo della domanda aggregata è un equivalente aumento di domanda, più o meno temporaneo, indotto dal governo, ciò potrà essere stimolato da una riduzione del prelievo fiscale (che aumenta il reddito disponibile del settore privato) e/o da un’aumentata spesa pubblica (che si sostituisce alla domanda privata venuta a mancare). In ambedue i casi, un temporaneo deficit pubblico (finanziato con moneta o con titoli del debito pubblico) sosterrà la domanda aggregata e quindi aiuterà l’economia a uscire dalla recessione. C’è un’evidente controindicazione nel caso in cui dovessimo assumere che quell’aumento (temporaneo!) del deficit pubblico ha conseguenze negative sullo stato delle aspettative di famiglie e imprese. Si può infatti argomentare che persone molto razionali e lungimiranti, sapendo benissimo che gli attuali maggiori debiti pubblici equivalgono a prevedibili future maggiori tasse, reagiranno negativamente all’annuncio di quei rimedi. Ma questa tesi (che pure è stata teoricamente avanzata, a cominciare dall’economista David Ricardo nell’Ottocento) non sembra rilevante nel caso delle crisi più gravi, quando le persone razionali dovrebbero anche sapere che le alternative sarebbero comunque peggiori. E lo stesso si può dire per le condizioni in cui si trova l’economia italiana, già oberata da un elevato debito pubblico. Anche qui, ciò che conta è sempre il confronto tra scenari alternativi, con o senza politiche economiche che pongano rimedio a una crisi grave. Non tutte le recessioni sono uguali, né lo sono i governi.

La gravità della crisi odierna

Dopo l’euforia che aveva caratterizzato l’economia mondiale per buona parte del periodo 1985-2005, e in seguito a una serie di persistenti squilibri macroeconomici e a una crescente fragilità (e pericolosità!) di nuovi strumenti finanziari ampiamente diffusi, il sistema si è rotto. In rapida successione abbiamo conosciuto una crisi finanziaria e una recessione, ambedue globali, con il concentrarsi della crisi sia sulle banche di maggior dimensione sia sull’industria. La recessione è indirettamente attribuibile agli squilibri e agli eccessi (bolle finanziarie, speculazione) che hanno colpito prima i redditi reali dei consumatori (frenati da più alti prezzi dell’energia e del cibo e da più alti tassi di interesse), poi la loro ricchezza (con discesa dei valori degli immobili e delle Borse). Il calo dei consumi e degli investimenti, con il permanere di una tendenza negativa dei prezzi delle attività, si è accompagnato a crescente disoccupazione e a calo del reddito nazionale.

Tutto questo è qualcosa di ben più grave delle recessioni cui eravamo abituati, per tre motivi: perché questa volta la crisi è globale, cioè riguarda tutti i paesi del mondo; perché è recessione e insieme crisi finanziaria, cioè vi sono due problemi gravi che interagiscono negativamente tra di loro; perché, sia per le grandi banche sia per le industrie, si ritiene che la successiva ripresa richieda nuove regole e diverse politiche, cioè un vero e proprio cambiamento strutturale, che richiederà anni di lavoro comune tra i principali governi del mondo; un processo che è solo iniziato.

Per tutti questi motivi, la recessione del 2009 sarà ricordata a lungo: ci ha costretto a rivedere tutto ciò che sapevamo sulla teoria della recessione, e ha costretto i governi, a cominciare da quelli dei paesi di maggiori dimensioni economiche, a progettare in modo non convenzionale interventi efficaci per uscire dalla crisi. Tre aspetti meritano di essere sottolineati. Anzitutto, la prima regola dovrebbe continuare a essere quella, tutto sommato di buon senso, secondo la quale gli interventi dei governi non devono aggravare la situazione, ostacolando la capacità di reazione dell’economia o creando nuovi problemi. Da questo punto di vista, è evidente che gli enormi interventi di politica monetaria e di bilancio realizzati devono restare temporanei e reversibili appena la loro necessità verrà meno. Altrimenti, si rischia di passare dal timore della deflazione alla paura dell’inflazione, cioè da un guaio all’altro!

Il secondo aspetto da sottolineare è che mai come in questa occasione si è vista una recessione che richieda un impegno tanto cooperativo da parte dei maggiori governi. Il pericolo, e l’abbiamo già visto, è che invece succeda il contrario, cioè che ciascun governo, per aumentare l’efficacia dei suoi interventi, li caratterizzi in modo protezionistico, a favore soltanto dei lavoratori e delle imprese nazionali. Tentazione comprensibile, ma miope: a ciascun governo può far piacere pensare che usa soldi dei contribuenti solo a loro favore. Peccato che il protezionismo, quando praticato da tutti, abbia effetti complessivamente pessimi: alla fine, si sta tutti peggio di prima.

La terza considerazione riguarda un aspetto in passato sottovalutato: l’interdipendenza tra teoria, regole e politiche. Se dobbiamo ricostruire un sistema finanziario efficiente e stabile, e se la percezione che questo progetto già deciso e avviato dovrà servire a migliorare lo stato delle aspettative e così favorire l’uscita dalla crisi, è bene che sia chiaro il fondamento teorico in base al quale definiamo le nuove regole relative al sistema finanziario e, in coerenza con ciò, le linee che in futuro dovranno guidare le politiche macroeconomiche. Basterà ricordare che negli ultimi vent’anni gli economisti si sono divisi in tante scuole con opinioni diverse, tra le quali i politici hanno scelto in base alle visioni che preferivano. Anche solo restando all’interno della mainstream economics, e quindi escludendo le opinioni estreme, è chiaro che ben diverso era quanto sostenuto da economisti come Robert Shiller e Joseph Stiglitz (non a caso emarginati dalle istituzioni di New York e Washington, perché ‘scomodi’) rispetto a quanto affermato da altri esperti pure famosi (e con tanto di premio Nobel), che erano invece convinti che i mercati avessero sempre la capacità di trovare soluzioni di equilibrio. Se si decide che la crisi odierna conferma le analisi della prima scuola, è chiaro che le rigidità keynesiane che rendono necessaria – ed efficace! – una politica atta a garantire la stabilità macroeconomica devono essere completate da regole, e politiche, che sciolgano i problemi di informazione scarsa e mal distribuita, che, se irrisolti, rendono il sistema finanziario inefficiente e fragile.

Mai come quest’anno si è capita l’importanza della teoria economica che spiega l’operare del sistema finanziario e quindi la necessità che le soluzioni proposte dai governi siano fondate su analisi economiche corrette.

Conclusioni

Dopo un lungo periodo in cui le economie sviluppate avevano conosciuto condizioni di notevole stabilità macroeconomica – e in proposito si arrivò a parlare di ‘grande moderazione’ – siamo tornati a conoscere la crisi finanziaria ed economica, cioè una recessione grave che rischia di trasformarsi in depressione. Non è una recessione come tante altre del passato soprattutto perché è globale e perché si accompagna a una percepita discontinuità rispetto al sistema economico prevalente nei precedenti vent’anni. I rimedi non potranno limitarsi né all’attesa (di solito, le recessioni finiscono e poi c’è la ripresa) né alle manovre congiunturali (un po’ di minori tasse e di maggior spesa pubblica bastano a risollevare la domanda aggregata). È compito dei governi ricostruire un sistema finanziario stabile e aiutare l’economia a ritrovare i binari su cui crescere. Mai come in questa occasione è stato chiaro che è in mano ai governi il nostro prevedibile futuro, a cominciare da quello stato delle aspettative da cui dipende la possibilità stessa che la recessione abbia termine e la ripresa inizi.

Le recessioni dell’economia italiana dal dopoguerra a oggi

di Fedele De Novellis

L’economia italiana ha subito dal 1945 a oggi 12 fasi di inversione del ciclo economico, di cui l’ultima tuttora in corso. Le caratteristiche di queste recessioni sono profondamente diverse, anche perché la natura del ciclo non è indifferente rispetto alle specificità dell’economia proprie della fase storica in cui esse avvengono. Nel seguito esamineremo i diversi passaggi ciclici di tutti gli episodi di recessione sulla base di alcune delle loro caratteristiche principali, soffermandoci in particolare su alcuni casi che hanno rappresentato un momento di discontinuità.

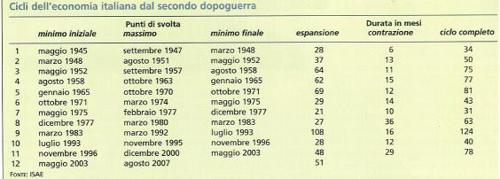

La cronologia dei cicli dell’economia italiana secondo la datazione dell’ISAE, Istituto di studi e analisi economica (v. tab.), evidenzia i punti di massimo e minimo iniziale e finale del ciclo, ovvero la fase di recessione, il cui termine coincide con l’avvio della ripresa successiva, oltre che la durata del periodo di contrazione e di quello di espansione. Naturalmente oltre alla durata conta anche l’intensità della recessione, misurata dalla dimensione della perdita di prodotto. Questa informazione restituisce però una descrizione soltanto parziale della gravità di ciascun episodio ciclico. Difatti, la caduta ciclica del prodotto che si verifica durante le recessioni si sovrappone a un trend di fondo (o crescita potenziale, in termini più tecnici) che differisce nelle diverse fasi storiche. Per esempio, nel 1964, anno di recessione, il PIL italiano registrò un incremento del 2,8%, che rappresentò un netto deterioramento rispetto al ritmo di espansione del 6% osservato nel precedente decennio. Viceversa, nel corso del biennio 2006-07, periodo di espansione del ciclo, l’economia italiana è cresciuta a un tasso medio dell’1,8%, superiore al trend del periodo, intorno all’1%. La durata degli episodi recessivi osservati in Italia dal 1945 a oggi va dai due trimestri della recessione del 1947 ai 12 di quella dei primi anni 1980, che iniziò nel primo trimestre del 1980 e finì nel primo del 1983. La lunghezza temporale di questa fase non ne fa però l’episodio recessivo più intenso. In assoluto, la contrazione più marcata del prodotto, prima della crisi attuale, fu osservata nel 1974-75; anche nel 1977 la recessione fu piuttosto forte. Se l’intensità delle recessioni degli anni 1970 fu significativa, in entrambe le circostanze la fase di uscita dalla crisi risultò però abbastanza veloce, portando a un rapido recupero delle perdite di output subite. Considerando nel complesso durata, intensità e recupero nei trimestri successivi, è abbastanza condivisa l’opinione per cui in passato il passaggio congiunturale più difficile per l’economia italiana sia stato quello del 1992-93.

La datazione dell’avvio della recessione in corso non è definitiva: il punto di massimo del livello del PIL si colloca nel primo trimestre del 2008, ma diversi indicatori suggeriscono di posizionare il massimo ciclico intorno alla metà del 2007. Se così fosse, si potrebbe caratterizzare quella attuale come una recessione molto lunga. In ogni caso si può già stabilire, sulla base delle informazioni sinora disponibili, che quella in corso si configura come la recessione più intensa della storia d’Italia.

Fra le varie recessioni ve ne sono alcune caratterizzate da un semplice momento di decelerazione che non interrompe nella sostanza il processo di sviluppo in atto, mentre altre hanno segnato il percorso dell’economia italiana, costituendo dei punti di svolta nella storia economica e sociale del paese. La recessione del 1947 diede l’avvio a una lunga fase di sviluppo il cui modello si è incrinato definitivamente con la recessione del 1963; è seguita una protratta fase di instabilità culminata negli episodi recessivi degli anni 1970, da cui è derivata una nuova fase, quella della ristrutturazione del tessuto produttivo, avviata con la recessione dei primi anni 1980. La fase di aggiustamento degli squilibri economici ha ricevuto una spinta sull’ondata recessiva dei primi anni 1990. Completato l’aggiustamento macroeconomico, l’Italia si ritrova proiettata nei circuiti dell’economia globalizzata, subendone i contraccolpi dapprima con la recessione dei primi anni 2000 e poi con la crisi più pesante, quella in corso.

Le blande recessioni degli anni del miracolo

Le prime tre recessioni del dopoguerra si verificarono negli anni 1947, 1951 e 1957. Esse furono però, specie le ultime due, degli episodi congiunturali poco significativi, che non intaccarono nella sostanza la tendenza di fondo di quel periodo, avviata con la ricostruzione e caratterizzata da uno sviluppo a ritmi elevatissimi.

La crisi del 1947 fu un passaggio importante, in quanto la stretta creditizia decisa dall’allora ministro del Bilancio Luigi Einaudi riuscì a smorzare un’impennata inflazionistica che minacciava l’economia in una fase delicata, in cui erano intensi gli sforzi della ricostruzione, si realizzava la riconversione del nostro apparato produttivo e venivano ripristinati i livelli di attività dell’industria precedenti la guerra. A essa seguì una lunga fase di stabilità del tasso di cambio, iniziata nel 1949 e durata sino ai primi anni 1970.

Concluso il periodo della ricostruzione, il passaggio recessivo del 1951 fu appena accennato e di breve durata, connesso a ragioni internazionali (guerra di Corea) oltre che alla politica monetaria volta a contenere le tensioni sui prezzi e il deterioramento dei conti con l’estero legati alla crescita sostenuta dell’economia. Il superamento di questa fase recessiva segna l’avvio del migliore ciclo della storia dell’economia italiana; la recessione del 1957-58 è difatti un altro episodio di semplice rallentamento (legato alla crisi di Suez) durante un percorso di crescita che si protrae sino ai primi anni 1960.

Di fatto, la prima recessione importante del dopoguerra è stata quella del 1963-64, che idealmente concluse la fase del miracolo economico italiano conducendo a un periodo di crescita meno esuberante. Dal punto di vista congiunturale il cambiamento di intonazione del ciclo fu determinato dal mutamento di regime della politica monetaria. Un aspetto importante di questo passaggio è rappresentato dall’accelerazione del costo del lavoro, e più in generale dal cambiamento del clima delle relazioni industriali, in contrapposizione alla fase di stabilità salariale che era stata uno dei tasselli fondamentali del modello di sviluppo italiano del dopoguerra. Le tensioni inflazionistiche interne peggiorarono la competitività del paese, conducendo a un deterioramento dei conti con l’estero. Ci si trovò in sostanza, a inizio anni 1960, a sperimentare le tensioni tipiche della fase conclusiva di un ciclo economico.

Emersero in tal modo i problemi di un modello di sviluppo che, dopo più di un decennio di successo, rivelava i limiti derivanti dalla sua natura dualistica: emergevano le tensioni legate al mismatch territoriale, ma anche alle competenze, fra un’offerta di lavoro potenziale largamente costituita da contadini del Sud e una domanda proveniente da imprese manifatturiere del Nord, che avevano seguito il processo di apertura internazionale del nostro apparato industriale e cominciavano a richiedere anche abilità di tipo tecnico. Inoltre, i bassi salari italiani erano divenuti insostenibili in presenza di una fase di crescita sostenuta della domanda di lavoro in Europa, che aveva provocato dalla fine degli anni 1950 un forte deflusso di lavoratori dall’Italia verso l’estero.

La politica monetaria si trovava quindi a fronteggiare tensioni derivanti dal conseguimento di una situazione di pieno impiego al Nord, evidenziando una chiara incrinatura dello schema di sviluppo degli anni precedenti, basato sulla disponibilità di ampi afflussi di manodopera dalle regioni del Sud, che avevano sino ad allora assecondato la crescita senza sollecitazioni della dinamica salariale nelle aree industrializzate del paese. Dopo una prima fase attendista, in cui la politica monetaria di fatto accettò l’aumento dell’inflazione per evitare di incidere sfavorevolmente sull’accumulazione di capitale e sullo sviluppo, nella seconda metà del 1963 la Banca d’Italia, guidata dal governatore Guido Carli, adottò una stretta creditizia che determinò una decelerazione della crescita rispetto ai tassi elevatissimi degli anni precedenti.

Se la dimensione quantitativa di questa recessione fu di fatto molto contenuta, essa rappresentò comunque un passaggio importante perché interruppe un periodo di forte sviluppo in un momento in cui una parte del paese non si era ancora sollevata dall’arretratezza economica. La recessione del 1963-64 segnò quindi un momento di rottura nello sviluppo economico italiano, anche perché rese palese come il modello di crescita seguito negli anni 1950 si era scontrato con tensioni salariali ben prima di quanto si presumesse sulla base della ancora ampia disponibilità di manodopera inoccupata. In particolare, crollarono gli investimenti, e non solo nel breve periodo della recessione; si determinò cioè un rallentamento persistente del processo di accumulazione che aveva guidato lo sviluppo durante gli anni del miracolo economico.

L’instabilità ciclica degli anni 1970 e la ristrutturazione dei primi anni 1980

Si aprì così una fase di crescita meno elevata, con un solo passaggio recessivo, invero molto blando, nel 1970-71, caratterizzato da un PIL sempre crescente ma anche da una significativa caduta della domanda di lavoro, essenzialmente dovuta alla contrazione del numero degli occupati nel settore agricolo. Tale passaggio è importante perché derivò dalla risposta non particolarmente severa della politica monetaria e di bilancio rispetto alle tensioni salariali del precedente biennio (il cosiddetto ‘autunno caldo’, in occasione del rinnovo del contratto degli operai metalmeccanici del 1969-70), la cui intensità derivò più dal cambiamento delle condizioni sociali e politiche che da fattori economici in senso stretto. L’instabilità ciclica degli anni 1970 non ha costituito una peculiarità dell’esperienza italiana, essendo anche il riflesso delle tensioni internazionali indotte dagli shock petroliferi e dalla successiva fase restrittiva della politica monetaria internazionale dei primi anni 1980. Ciascun paese però seguì un percorso parzialmente indipendente nell’affrontare le crisi di quegli anni, con conseguenze anche sullo sviluppo successivo. Basti ricordare che l’economia italiana fu in quel periodo quella che, fra i paesi industrializzati, registrò i tassi d’inflazione più elevati e la maggiore crescita del debito pubblico.

Il tema dell’inflazione domina quindi le due crisi degli anni 1970, quella del 1975 e quella del 1977. L’origine di entrambi gli episodi ciclici è internazionale e riflette le conseguenze dello shock petrolifero prodottosi con l’embargo dei paesi OPEC dopo lo scoppio della guerra arabo-israeliana del Kippur. La risposta inflazionistica dell’economia italiana al primo shock petrolifero fu maggiore di quella di altri paesi, dove le autorità monetarie intervennero con maggiore tempestività nel contenere l’accelerazione dei prezzi; questo generò l’esigenza di riaggiustare la posizione competitiva dell’industria nazionale attraverso ripetuti episodi di svalutazione del tasso di cambio, che andarono ad alimentare a loro volta il processo inflazionistico. La risposta delle autorità monetarie all’aumento dell’inflazione fu molto cauta; i tassi d’interesse seguirono a stento la dinamica dei prezzi e in alcuni anni risultarono addirittura negativi in termini reali.

In generale, si trattò di due episodi ciclici abbastanza intensi, ma seguiti da fasi di recupero altrettanto pronunciate e con costi occupazionali nel complesso contenuti. Anche la stessa crisi del 1975, di particolare intensità nella fase di caduta, non riuscì a scalfire il trend della domanda di lavoro, così come quella successiva, meno grave, del 1977. Per tutti gli anni 1970 l’occupazione continuò quindi ad aumentare, alternando periodi di crescita nella fasi di espansione del ciclo a periodi di stabilizzazione durante le recessioni. Le conseguenze sul piano sociale delle due recessioni furono limitate, visto anche il largo utilizzo delle risorse ottenute attraverso disavanzi pubblici di dimensione elevata e crescente a partire dai primi anni 1970, con interventi di varia natura, dal forte aumento del numero di dipendenti pubblici all’allargamento dei benefici pensionistici. L’industria poi trasse vantaggio dagli effetti della svalutazione, che permisero di mantenere i livelli occupazionali pur in presenza di un contesto difficile dal punto di vista delle relazioni industriali. Le conseguenze delle recessioni non derivarono quindi tanto dagli esiti di breve termine del ciclo, quanto dalla formazione di uno stock di debito che ha condizionato poi l’intera storia economica italiana sino a oggi.

Complessa fu anche l’interazione fra gli andamenti dell’economia e le tormentate vicende politiche di quegli anni. Le ampie fluttuazioni cicliche degli anni 1970, e la loro sovrapposizione con tassi d’inflazione elevati e instabili, contribuirono a esacerbare i toni del dibattito politico interno, anche perché la ripresa delle tensioni inflazionistiche aveva portato al centro dell’attenzione la questione degli aumenti salariali, e in particolare i meccanismi di indicizzazione attraverso la scala mobile. È del 1975 l’accordo sul punto unico di contingenza, che costituiva uno schema di indicizzazione salariale estremamente favorevole ai lavoratori, creando le premesse per una maggiore persistenza dell’inflazione dopo gli aumenti generati da shock esterni.

In quegli anni iniziò il tentativo di ovviare alle difficoltà della politica economica nazionale ancorando i comportamenti interni a un insieme di vincoli stabiliti in sede europea, con l’adesione dell’Italia al Sistema monetario europeo del 1979. E fu quindi dall’esterno che importammo le politiche disinflazionistiche alla base del successivo passaggio recessivo. La recessione dell’inizio degli anni 1980 riflette difatti il mutamento in direzione restrittiva della politica monetaria internazionale.

La ripresa dell’inflazione dal 1979, determinata dal secondo shock petrolifero successivo alla rivoluzione in Iran nel 1978, aveva generato in tutti i paesi industrializzati un mix di politiche economiche, monetarie e fiscali di segno restrittivo. Alla luce dell’esperienza della forte instabilità che era seguita al primo shock petrolifero, in quasi tutti i paesi furono adottate misure volte a determinare un rientro rapido dell’inflazione. In Italia la reazione giunse però in ritardo, solamente dal 1981.

Per il nostro paese, che stava in quegli anni cercando di perseguire una politica del cambio vincolata dagli accordi del Sistema monetario europeo, ne derivò una ‘disinflazione importata’ che diede l’avvio anche a cambiamenti nei comportamenti interni, sfociati dopo qualche anno nell’abolizione della scala mobile.

La recessione dei primi anni 1980 è ricordata principalmente perché diede l’avvio a una importante ristrutturazione dell’apparato industriale, innescata dalla consapevolezza che le continue svalutazioni non sarebbero state sostenibili negli anni a venire. Ne seguirono ingenti perdite occupazionali nei settori dell’industria. La fase di caduta dell’occupazione industriale fu lunghissima e si protrasse sino alla fine del 1984, portando in termini assoluti a una perdita di 800.000 unità di lavoro nel settore manifatturiero. Gli studi sulla trasformazione strutturale dell’economia italiana hanno messo bene in luce come parte della caduta degli occupati nel manifatturiero, osservata nel corso della recessione dei primi anni 1980, sia da ricollegare a un processo di terziarizzazione dell’economia, che si era anche caratterizzato per l’esternalizzazione delle funzioni di servizio da parte delle imprese industriali. Tant’è che contemporaneamente alla caduta dell’occupazione industriale si verificò un significativo rialzo dei livelli occupazionali nei servizi privati, che accolsero al proprio interno anche numerosi lavoratori espulsi dal manifatturiero trovando una collocazione in attività marginali. Si ritiene che il passaggio recessivo dei primi anni 1980 abbia rappresentato un momento di rafforzamento per il nostro settore industriale, che in quegli anni registrò una buona crescita della produttività, ma anche che, simmetricamente, l’obiettivo di assecondare l’assorbimento della manodopera espulsa dall’industria abbia ritardato le riforme necessarie per migliorare la produttività di alcuni settori del terziario. La recessione dei primi anni 1980 rappresentò quindi un nuovo momento di rottura nel modello di sviluppo italiano e avviò nello stesso tempo una seconda discontinuità, costituita dalla necessità di abbandonare lo schema di politica economica degli anni 1970, dando inizio alla fase di risanamento della finanza pubblica, al rientro dell’inflazione, al tentativo di stabilizzare il tasso di cambio all’interno dello SME. Idealmente, dal punto di vista istituzionale, il passaggio fondamentale fu rappresentato dal ‘divorzio’ fra la Banca d’Italia e il Tesoro.

La recessione dei primi anni 1980 avviò dunque una fase di inversione delle politiche rispetto allo schema degli anni 1970, ma il cambiamento non fu completo. Anzi, il processo di accumulazione del debito pubblico continuò anche con la ripresa degli anni 1980 (cui contribuì il ‘controshock’ petrolifero del 1985), tendendo ad autoalimentarsi in presenza di un elevato valore della spesa per interessi sul debito accumulato, anche perché la politica di cambio imponeva elevati tassi d’interesse reali, creando una situazione opposta a quella del precedente decennio. Anche la discesa dell’inflazione fu poi molto più graduale rispetto ad altre economie e diede luogo a episodi di riallineamento del cambio della lira all’intero del Sistema monetario europeo.

La svolta dei primi anni 1980 non fu quindi sufficiente a invertire in maniera definitiva le tendenze innescate nel corso del decennio precedente, tanto che gli stessi problemi si ripresentarono all’appuntamento con la recessione successiva.

Gli anni del risanamento

Anche la recessione dei primi anni 1990 originò da un deterioramento del quadro internazionale. Un passaggio fondamentale fu rappresentato dalla svolta in chiave restrittiva della politica monetaria tedesca, che reagì alle tensioni inflazionistiche indotte dal boom post-unificazione. La risalita dei tassi tedeschi sollecitò anche quelli italiani, a essi legati in virtù della politica di cambio seguita all’epoca dall’Italia, all’interno del Sistema monetario europeo. La stretta monetaria internazionale provocò forti pressioni sul cambio, che dal 1992 sfociarono in una lunga fase di ampie svalutazioni della lira. La crescita dei tassi d’interesse si scaricò sul costo del debito pubblico italiano, innescando aspettative di insostenibilità dei nostri equilibri di finanza pubblica. La peculiarità di questa crisi è quindi che un ruolo fondamentale fu giocato dalla dimensione del debito pubblico e dal materializzarsi di seri timori riguardo alla sua sostenibilità. L’Italia sfiorò in quegli anni il default del debito pubblico. Le pressioni dei mercati imposero una correzione fiscale di dimensioni eccezionali e questo rese il mix di politica economica, su cui già gravava la risalita dei tassi d’interesse, ulteriormente restrittivo. Si verificò così un crollo della domanda interna, compensato dalla contestuale accelerazione delle esportazioni, che trassero impulso dalla svalutazione del tasso di cambio. Il passaggio congiunturale dei primi anni 1990 costituì un momento di svolta per il paese, in quanto da esso ebbe inizio la politica di risanamento che avrebbe caratterizzato l’economia italiana durante gli anni successivi, e che si sarebbe conclusa con l’ingresso nell’Unione monetaria. Tra i passaggi più importanti si deve ricordare l’avvio nel 1992 della fase delle politiche dei redditi, con le quali si guidò il processo di rientro dell’economia italiana dall’inflazione.

Gli anni della globalizzazione

La fase di crescita successiva alla recessione dei primi anni 1990 ha mostrato alcune fluttuazioni intorno a un trend di sviluppo relativamente contenuto. Tecnicamente il rallentamento del 1995-96 viene classificato fra le recessioni. Esso derivò da una decelerazione della domanda internazionale (crisi del Messico) e dagli effetti del recupero del cambio della lira rispetto ai minimi raggiunti nel 1994-95. Non molto diverso, anche se non classificato ufficialmente fra le recessioni, è stato il passaggio congiunturale del 1998-99, quando l’economia italiana risentì degli effetti dell’ondata di crisi che, partita dall’Asia nel 1997, coinvolse poi anche Russia e Brasile.

Nel frattempo l’Italia aveva completato il percorso di convergenza, con l’adesione all’euro e il rispetto dei limiti di Maastricht. Ci si era così dotati di un assetto che, in linea di principio, avrebbe dovuto disinnescare i rischi di crisi della nostra economia. Le più gravi recessioni del passato erano difatti derivate dalla necessità di una inversione dell’orientamento della politica economica in risposta a uno squilibrio interno. Era dunque ragionevole presumere che, una volta acquisite regole di bilancio tali da assecondare l’aggiustamento strutturale della finanza pubblica, e una volta importata la credibilità antinflazionistica che la nuova Banca centrale europea aveva ereditato dalla Bundesbank, si sarebbe entrati in una fase di definitiva correzione degli squilibri macroeconomici, che avrebbe fatto da preludio a una sostanziale stabilità dal punto di vista ciclico.

Le cose non sono però andate nella direzione desiderata, e non tanto per difetto delle politiche economiche interne (sebbene il completamento dell’aggiustamento della finanza pubblica abbia proceduto a rilento anche negli anni 2000) ma soprattutto perché l’aumento del grado di integrazione, economica e finanziaria, iniziato sin dai primi anni 1990, ha accresciuto la consonanza dei cicli internazionali. Le ultime due recessioni, quella di inizio decennio e quella ancora in corso, sono state infatti completamente importate. In particolare, si deve segnalare che, mentre in passato le recessioni venivano in qualche misura esacerbate dalla presenza di politiche economiche di segno restrittivo, le recessioni degli anni 2000 si sono prodotte in presenza di un mix di politiche economiche di carattere sostanzialmente espansivo.

La fase di recessione dei primi anni 2000 origina a livello internazionale dalla caduta dei mercati azionari legata allo scoppio della bolla sui titoli tecnologici. Si noterà subito come nella cronologia ciclica ufficiale questa risulti essere una recessione lunga.

La datazione è però controversa, in quanto la fase di stagnazione del prodotto attraversata dall’economia italiana per diversi anni non necessariamente costituisce un episodio di carattere ciclico, potendo piuttosto riflettere un abbassamento strutturale del trend di sviluppo dell’economia italiana.

La recessione di inizio decennio ha rappresentato un momento di forte delusione in quanto, almeno dal punto di vista ideale, il completamento della fase di risanamento dei conti pubblici avrebbe dovuto essere seguito da una fase di aumento del nostro tasso di crescita. Viceversa, sono emerse difficoltà crescenti del sistema produttivo a sfruttare le potenzialità di sviluppo presentatesi con l’inversione del ciclo internazionale. Ciò che rende grave il ciclo dei primi anni 2000 non è quindi tanto l’intensità della sua caduta, ma piuttosto il fatto che a essa non sia seguita una vera fase di ripresa. Fra i diversi fattori che hanno limitato la capacità di uscita dalla crisi ve ne è almeno uno su cui hanno insistito le analisi più recenti, rappresentato dalla somiglianza della specializzazione dell’industria italiana rispetto a quella dei paesi emergenti asiatici, da cui sarebbe derivato uno spiazzamento delle nostre produzioni legato alle pressioni competitive derivanti dai guadagni di quote di mercato di quei paesi.

Certo è che la recessione in corso, il cui inizio è datato al primo trimestre del 2008, pur essendo legata completamente a fattori di natura internazionale, ha colpito l’economia italiana in un momento molto difficile. In particolare perché il sistema delle imprese aveva dato inizio a una nuova fase di ristrutturazione volta ad affrontare le sfide poste dalla concorrenza su scala globale. Si trattava di una sfida molto impegnativa, soprattutto perché le imprese italiane sono di dimensione più piccola rispetto a quelle delle altre economie avanzate e sono più propense a organizzarsi sfruttando i vantaggi della dimensione locale dell’attività, eventualmente basando la strategia di internazionalizzazione su economie legate all’appartenenza a distretti produttivi presenti sul territorio. La crisi ci ha colpiti proprio mentre il nostro sistema industriale stava ancora cercando di rafforzarsi. Le conseguenze vanno quindi oltre il passaggio congiunturale in corso, perché hanno determinato una interruzione di quel processo di trasformazione che sarebbe stato necessario per consentire alla nostra base produttiva di crescere nel prossimo decennio.

Una seconda considerazione è legata al ruolo della politica di bilancio. Se le azioni messe in campo in Italia nell’ultimo ventennio sono riuscite a interrompere la traiettoria crescente del rapporto fra debito pubblico e PIL, restano comunque i problemi ereditati dalle politiche del passato, soprattutto in relazione all’elevato valore assoluto di tale rapporto. Gli effetti della crisi sull’evoluzione spontanea delle poste di bilancio dell’economia italiana sono significativi, con un incremento tanto del deficit quanto del debito.

In queste condizioni si può affermare che, pur essendo la crisi di carattere internazionale, essa non sfugge ad alcune peculiarità di carattere nazionale che determineranno conseguenze serie negli anni a venire. Le sfide per le autorità di politica economica italiane risiedono nella capacità di assecondare il rafforzamento delle nostre imprese, in modo da permetterci di cogliere le opportunità che si presenteranno quando il ciclo internazionale avrà svoltato e per contenere l’impatto di carattere sociale della nuova fase di aggiustamento dei conti pubblici che si prospetta all’inizio del prossimo decennio.